Mirror trading, kans voor de crimineel?

Door Dorine Stahlie en Sophie de Ridder, AMLC

Naar aanleiding van de FinCen files verschenen er verschillende nieuwsberichten over mirror trading in relatie tot witwassen. Bijvoorbeeld een artikel in het FD ‘Hoe miljarden uit Rusland verdwenen via Nederland’[1]. In 2017 kwam mirror trading in relatie tot Deutsche Bank ook al in het nieuws. Maar wat is mirror trading eigenlijk? In dit artikel zullen we eerst stil staan bij verschillende vormen van mirror trading. En vervolgens op welke manier het gebruikt kan worden bij witwasconstructies en welk doel daarmee bereikt wordt. Dit doen we door de constructie te bekijken in het licht van de verschillende fasen van witwassen.

Wat is mirror trading?

Mirror trading of ook wel spiegelhandel vindt plaats op de internationale valuta- of aandelenmarkt. Het is niet per definitie een verboden manier van handelen. Er bestaan verschillende varianten. In feite gaat het bij mirror trading om twee tegengestelde transacties, waarbij aankoop van obligaties of aandelen plaatsvindt in de ene valuta, en verkoop in een andere. Het is mogelijk op een legale manier winst te maken bijvoorbeeld met de handel op valutamarkten door gebruik te maken van koerswisselingen. Dit wordt Forexhandel (Foreign Exchange) genoemd. De Forex markt is de plek waar handelaren en beleggers online valuta kopen en verkopen. Het is een van de grootste financiële markten ter wereld.

Daarnaast wordt wel eens als spiegelhandel beschreven een methode waarbij een belegger de strategie van een andere succesvolle belegger kopieert. Hierbij gaat het niet om tegengestelde handelsstromen maar om handelsstromen die juist exact hetzelfde zijn. Dit is wat anders dan de spiegelhandel waar dit artikel zich op richt; de gespiegelde transacties van de aan- en verkoop van dezelfde effecten.

Naast de hiervoor beschreven manier van mirror trading waarbij gebruik wordt gemaakt van koerswisselingen, is het ook mogelijk om de constructie op een andere wijze te gebruiken. Hierbij wordt de kapitaalmarkt gebruikt om geld van de ene jurisdictie naar de andere te verplaatsen. Bij deze constructie worden de betrokken partijen (deels) verhuld. De tegengestelde transacties gaan als volgt in zijn werk.

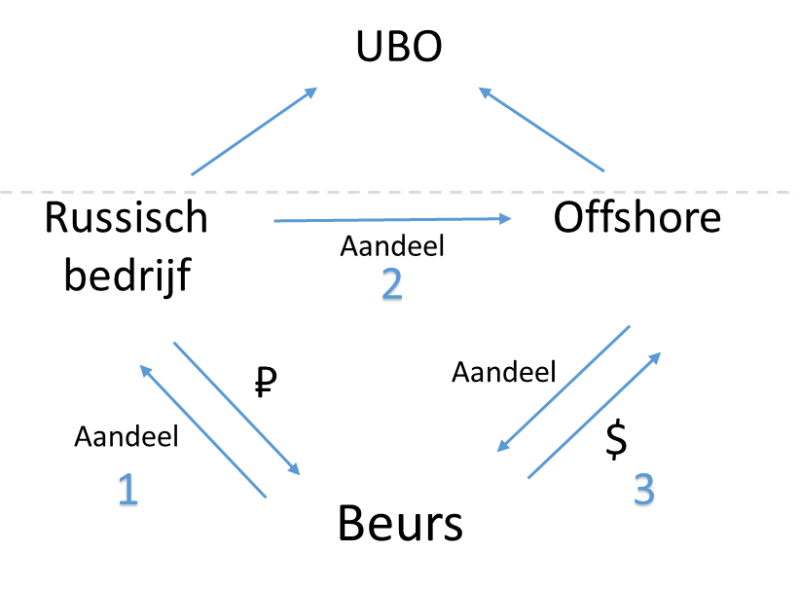

De ene entiteit koopt en de andere entiteit verkoopt hetzelfde aantal financiële instrumenten (op bijna hetzelfde moment) maar in andere valuta. Hierdoor wordt de indruk gewekt dat de transactie door twee verschillende partijen wordt uitgevoerd. In werkelijkheid is de economische eigenaar van beide onderdelen van de transactie dezelfde. Voor de instituten die de handel faciliteren is het lastig te zien dat achter de verschillende entiteiten eigenlijk dezelfde partij zit.

In de pers zijn voorbeelden beschreven waarin Russische roebels worden omgezet in dollars. Een Russisch bedrijf koopt dan namens de klant legitieme onopvallende effecten in roebels aan. Vervolgens worden door een rechtspersoon in een offshore jurisdictie (waar eigenaren worden afgeschermd) de effecten verkocht voor dollars. Ogenschijnlijk lijken beide handelsstromen niets met elkaar te maken te hebben. Maar in werkelijkheid zit er dezelfde belanghebbende boven. En het eindresultaat is dat er een valutawissel heeft plaatsgevonden en dat het geld is verplaatst van het Russische bedrijf naar de Offshore vennootschap.

Mirror trading in witwasconstructies

In de recente mediaberichten met betrekking tot de FINCEN-files wordt benadrukt dat mirror trading ook gebruikt kan worden in witwasconstructies. Punt. Hóe mirror trading gebruikt kan worden om wit te wassen, wordt niet vermeld. Voordat we gaan kijken wat je met het fenomeen mirror trading kan in een witwasconstructie, moeten we eerst scherp hebben wat de crimineel wil bereiken met het witwasproces.

Witwassen is het verbergen en/of een schijnbaar legale status geven aan een voorwerp dat afkomstig is uit een misdrijf, zodat het besteed en geïnvesteerd kan worden in de bovenwereld.

Er is dus sprake van crimineel verdiend geld, wat een ogenschijnlijk legale status moet krijgen zodat het gebruikt kan worden zonder argwaan te wekken. In de literatuur over witwassen wordt vaak het zogenaamde fasen-model aangehaald. Daarin wordt witwassen als een proces beschreven. De fasen zijn plaatsing, versluiering, rechtvaardiging en besteding. De derde en vierde fase worden ook vaak samengenomen en aangeduid als de integratiefase. De verschillende fasen hoeven elkaar niet chronologisch op te volgen, maar kunnen door elkaar heen lopen. Ook worden niet altijd alle fasen doorlopen, dit staat een veroordeling voor witwassen niet in de weg.

Fase 1: Plaatsing

De eerste stap is de plaatsing, daarbij is het doel om het (contante) geld in het financiële systeem te krijgen. Dit kan door het geld op een bankrekening te zetten. Dat is natuurlijk een riskante onderneming, grote contante stortingen vallen op. En de aandacht trekken is nu net niet wat de crimineel wil. Om het risico te verkleinen wordt er bijvoorbeeld ‘gesmurft’. Smurfen betekent het opsplitsen van een groter bedrag in kleinere bedragen om zo net onder de meldgrens te blijven. Dit kan gedaan worden op meerdere rekeningen bij verschillende banken.

Fase 2: Versluiering

Vervolgens wordt er met dit geld geschoven en/of er worden ingewikkelde constructies opgetuigd. Deze fase wordt de versluieringsfase genoemd. Het geld wordt opgesplitst, omgezet in andere valuta, loopt via offshore vennootschappen, etc. De traceerbaarheid van het criminele geld wordt bemoeilijkt.

Fase 3: Legitimatie

In de legitimatie- of rechtvaardigingsfase wordt geprobeerd om aan het criminele geld een schijnbaar legale herkomst te geven. Als het geld dan opgemerkt wordt lijkt het alsof er een legitieme verklaring voor is. Dit kan gedaan worden met valse papieren zoals facturen of leningen. Of er wordt gebruik gemaakt van zogenaamde casinowinsten. De te bedenken mogelijkheden zijn eindeloos, wat het opsporen van witwassen ook moeilijk maakt.

Fase 4: besteding

In deze bestedingsfase kan de crimineel het schijnbaar legaal verdiende geld ongestoord uitgeven. Er kunnen luxe goederen aangeschaft worden, er kan geïnvesteerd worden, etc. Het is waarschijnlijk dat niet het gehele bedrag aan crimineel geld ‘wit’ het proces uitkomt. Witwassen kóst ook geld, denk daarbij aan steekpenningen, belastingen en onkosten voor bijvoorbeeld het opzetten van bedrijven of het wisselen van valuta. Een kostenpost van zo’n 20% is vrij gebruikelijk.

Dit fasen-model maakt de belangrijkste doelen van de crimineel inzichtelijk. Door dit fasenmodel heen loopt de ‘verplaatsing van waarde’. De crimineel in land A die over zijn criminele opbrengst in contanten in land B wil beschikken, zal waarde moeten verplaatsen. De crimineel die zijn contante geld bij een Moldavische bank wil storten omdat de banken daar niet zo kritisch zijn, zal waarde moeten verplaatsen. De crimineel die de paper trail bemoeilijkt door zijn criminele geld via de rekening van een offshore vennootschap met afgeschermde UBO te laten lopen, is waarde aan het verplaatsen. Of verplaatsing nou middel of doel is laten we hier maar even in het midden, dat het van zeer groot belang is in witwasconstructies moge duidelijk zijn.

Nu we weten wat criminelen willen bereiken gaan we weer terug naar mirror trading, naar het plaatje van de vrijwel gelijktijdige aankoop van effecten in roebels en verkoop in dollars. Stel dat de crimineel deze constructie opstart met crimineel geld, wat bereikt hij of zij dan?

Door met crimineel geld in roebels effecten te (laten) kopen die vervolgens door handen van meerdere partijen gaan en worden verkocht in een ander land, waarna de opbrengst in dollars weer via meerdere partijen (waaronder offshore vennootschappen) loopt en uiteindelijk op een buitenlandse rekening van de crimineel wordt gestort, bereikt de crimineel:

- het bemoeilijken van het zicht op de paper trail;

- het verplaatsen van waarde;

- het omzetten van valuta.

Verhulling is misschien nog wel het belangrijkste aspect: als er in constructies gebruik wordt gemaakt van een netwerk van tientallen brievenbusfirma’s met ondernemingen in risicolanden zoals Cyprus en de Britse Maagdeneilanden, kan je gerust concluderen dat de constructie gericht is op verhulling van transacties en verhulling van de personen die uiteindelijk belanghebbend zijn.

Wat uitdrukkelijk níet wordt bereikt is misschien wel het belangrijkste doel van de crimineel: het creëren van een legitimatie voor het criminele geld zodat het ongestoord besteed kan worden. Het geld moet nog steeds op een afgeschermde buitenlandse rekening worden gehouden. De verkoop van effecten is niet aan de crimineel te linken, en de aankoop al helemaal niet. Het doel van de constructie is tenslotte om aankopende en verkopende partij niet aan elkaar te kunnen linken. Hoe verklaart de crimineel dan de waarde op zijn buitenlandse rekening? En als er al naar een effectenverkoop wordt verwezen, hoe wordt het bedrag waarmee de effecten zijn aangekocht dan gelegitimeerd?

Kortom door storting op de buitenlandse rekening is het fenomeen mirror trading voltooid, maar zal de crimineel nog stappen moeten nemen om zijn geld ongestoord te kunnen gebruiken. We realiseren ons dat we de constructie nu heel theoretisch én als geheel bekijken. In de praktijk zullen betrokken poortwachters maar een klein deel zien. En ook al is er dan geen sprake van een echte legitimatie, door bij de handel gebruik te maken van valide effecten en gerenommeerde bedrijven zoals grootbanken en effectenhandelaren, wordt wél een schijn van legitimiteit gecreëerd en waarde verplaatst.

Mochten er inzichten zijn in de vervolgstappen na de mirror trading die maken dat er een rechtvaardiging voor het geld wordt gecreëerd zodat het ongestoord gebruikt kan worden, dan horen we dat graag. Mail naar AML.centre_postbus@belastingdienst.nl

[1] Het Financieel Dagblad ‘Hoe miljarden uit Rusland verdwenen via Nederland’ 21 september 2020, pagina 6.